When you start shopping for equipment, many vendors and lenders will throw this tax law at you in order to encourage you to spend money. Section 179 is definitely a valuable tax benefit, but its value may be overstated for a startup. Nevertheless, you should be aware that this law exists. Online bookkeeping and tax filing powered by real humans. For additional depreciation rules on earlier years, refer to Pub 946 Chapter V and 4562 Instructions.

- MACRS depreciation allows the capitalized cost of an asset to be recovered over a specified period via annual deductions.

- Vehicles can be new or used to qualify for Section 179 expensing.

- A way to figure depreciation for property that ratably deducts the same amount for each year in the recovery period.

- Code N is used to mark a vehicle as a listed property that is not subject to any of the rules or limits of other vehicle types.

- To claim the deduction in tax year 2019, the equipment must be financed or purchased and placed in-service during 2019.

The TCJA also expanded the situations in which taxpayers must use the alternative depreciation system of Sec. 168. The change affects certain businesses that opt to retain their full interest expense deduction by electing out of Sec. 163’s ceiling; specifically, “electing real property trades or businesses” or “electing farming businesses.” Startups and emerging businesses can benefit greatly from claiming the Section 179 Deduction. The ability to entirely expense assets like office equipment can help mitigate income tax in the early years as the business grows.

Under this method the annual depreciation deduction is calculated by dividing the depreciable basis of the asset by the number of years in the recovery period. The recovery period under the straight line method is the same as under MACRS for the different classes of property. If the property is not used predominantly (more than 50%) for qualified business use, you cannot claim the section 179 deduction or a special depreciation allowance. In addition, you must figure any depreciation deduction under the Modified Accelerated Cost Recovery System using the straight line method over the ADS recovery period.

Key Tax Deductions For Your Small Business

On the other hand, bonus depreciation isn’t limited by the business’ taxable income. Returning to the previous example, you could take a Section 179 deduction of $5,000 to reduce your taxable income to zero, then take bonus depreciation for the remaining $5,000. Business owners often confused bonus depreciation with the Section 179 deduction because they both allow a business to write off the cost of qualified property immediately. While these two tax breaks serve a similar purpose, they aren’t the same.

Straight line over the ADS recovery period – The alternative depreciation system generally spreads depreciation deductions over longer recovery periods than MACRS. The election to use the ADS is made on a class-by-class, year-by-year basis for property other than real estate. For real estate, ADS is elected on a property-by-property basis in the year of acquisition.

If you buy property and assume an existing mortgage or other debt on the property, your basis includes the amount you pay for the property plus the amount of the assumed debt. A contribution of property to a partnership in exchange for a partnership interest. An exchange of property solely for corporate stock or securities in a reorganization. The nontaxable transfers covered by this rule include the following. For purposes of rule , , or , stock or a partnership interest considered to be owned by a person under rule is treated as actually owned by that person.

The primary issue in accounting and reporting for debt and equity investments is the appropriate use of market value. Gain back hours or even days per quarter by relying on our state depreciation feature.

What Qualifies As Section 179 Property?

The modified accelerated cost recovery system is a depreciation system used for tax purposes in the U.S. MACRS depreciation allows the capitalized cost of an asset to be recovered over a specified period via annual deductions. The MACRS system puts fixed assets into classes that have set depreciation periods. Congress intended for QIP to have a 15-year recovery period, so it would be eligible for first-year bonus depreciation.

99–514, to which such amendment relates, see section 1019 of Pub. 100–647, set out as a note under section 1 of this title. 87–834, § 13, substituted “section 167” for “section 167”. 108–27, § 202, inserted “($400,000 in the case of taxable years beginning after 2002 and before 2006)” after “$200,000”. 110–28, § 8212, , , in introductory provisions, substituted “2007” for “2003”, “2011” for “2010”, and “$125,000 and $500,000” for “$100,000 and $400,000”. 111–5 substituted “2008, and 2009” for “2008” in heading and “2008, or 2009” for “2008” in introductory provisions.

- Property Used in Your Business or Income-Producing ActivityPartial business or investment use.

- With the Bonus Depreciation limit of 100 percent through 2022, businesses have greater incentive to make near-term purchases.

- Although you can combine business and investment use of property when figuring depreciation deductions, do not treat investment use as qualified business use when determining whether the business-use requirement for listed property is met.

- Real property which is or has been subject to an allowance for depreciation.

- Which related to limitation of carryover of amounts attributable to qualified real property.

On the other hand, an extremely high ratio may indicate the presence of excessive or unproductive inventories and receivables. Drought relief grants from Pennsylvania and the federal government are part of gross income from operations of a business, profession or farm. The same applies to crop damage insurance as it replaces the gross receipts of the farmer. A business or profession requires the offering of goods or services to others in the marketplace. For example, income from personal investment activities is not considered business or professional income. A “business, profession, or other activity” must be “engaged in as a commercial enterprise” in order for the income derived from it to be taxable as net profits.

Multiple Forms Of Depreciation Example

An employer who allows an employee to use the employer’s property for personal purposes and charges the employee for the use is not regularly engaged in the business of leasing the property used by the employee. Being required to use the straight line method for an item of listed property not used predominantly for qualified business use is not the same as electing the straight line method. It does not mean that you have to use the straight line method for other property in the same class as the item of listed property. This chapter discusses the deduction limits and other special rules that apply to certain listed property. Listed property includes cars and other property used for transportation, property used for entertainment, and certain computers.

Other property used for transportation includes trucks, buses, boats, airplanes, motorcycles, and any other vehicles used to transport persons or goods. An ambulance, hearse, or combination ambulance-hearse used directly in a trade or business. Any deduction under section 179C of the Internal Revenue Code for certain qualified refinery property placed in service after August 8, 2005, and before January 1, 2014.

Under the income forecast method, each year’s depreciation deduction is equal to the cost of the property, multiplied by a fraction. For more information, see section 167 of the Internal Revenue Code. If you change your cooperative apartment to business use, figure your allowable depreciation as explained earlier.

What Is Section 168 Depreciation Macrs And Bonus?

Under this convention, you treat all property placed in service or disposed of during a month as placed in service or disposed of at the midpoint of the month. This means that a one-half month of depreciation is allowed for the month the property is placed in service or disposed of.

In other words, leasehold improvements to prepare a rented space for better functionality. Also, taxpayers cannot take the 179 deduction when a net operating loss exists or if the deduction would create a loss. In this case, use of bonus depreciation and MACRS depreciation will apply. It begins with background on depreciation as an accounting concept, followed by the definition and description of basis, and then proceeds to the specific tax depreciation topics covered in the post.

Talk To A Tax Attorney

In the case of a partnership, the limitations of subsection shall apply with respect to the partnership and with respect to each partner. A similar rule shall apply in the case of an S corporation and its shareholders. Be made on the taxpayer’s return of the tax imposed by this chapter for the taxable year.

Qualified property, the maximum deduction is $2,960. To determine the amount in above, you must refigure the depreciation using the straight line method and the ADS recovery period. A passenger automobile is any four-wheeled vehicle made primarily for use on public streets, roads, and highways and rated at 6,000 pounds or less of unloaded gross vehicle weight .

An asset is placed in service when it is set up and ready for its intended use for a business purpose. For federal income tax purposes, a taxpayer’s federal labor-hired deduction and federal wage deduction must be reduced by the amount of his or her federal jobs credit. That reduction is not applicable for Pennsylvania tax purposes. However, if you are involved in Pennsylvania’s Employment Incentive Payment Program, wages for which an employment incentive payment credit is claimed cannot be claimed as an expense.

To make it easier to figure MACRS depreciation, you can group separate properties into one or more general asset accounts . You can then depreciate all the properties in each account as a single item of property. If you have a short tax year after the tax year in which you began depreciating property, you must change the way you figure depreciation for that property. If you were using the percentage tables, you can no longer use them. You must figure depreciation for the short tax year and each later tax year as explained next.

Specifically, you’ll have to report as income the amount by which the total MACRS depreciation you claimed is greater than the total straight-line depreciation you would have been entitled to claim. Ongoing depreciation deductions are severely limited. Specifically, you’ll have to treat the difference between the ADS and the depreciation you actually claimed as ordinary income in the first year you no longer use the asset more than 50 percent for business. When a Section 179 deduction is personally allocated to you from an S-Corp or partnership. The income and expense is “pass-through” to you, and you claim it on your individual return. For example, you purchase an asset for $5,000 and deduct the $5,000 either by Section 179 or normal depreciation over the course of its life.

The new subtraction modification for the difference in basis of assets is amortized over five years. What if the asset class is 3, 7, 10 or 15 year property? The asset class is not used in determining the subtraction modification. How does the depreciation/amortization basis adjustment apply to Wisconsin combined groups? Combined groups determine and compute depreciation/amortization separately for each member of the group, based on that combined group member’s activities. Likewise, each member of the combined group determines their required subtraction modification separately based on that member’s property held on the last day of the 2013 tax year. The member’s subtraction modification remains with the member for the full five years regardless of whether the member sells the underlying assets and regardless of whether the member leaves the combined group.

At the start of the 2014 tax year, the Wisconsin basis of depreciable and amortizable assets is the same as federal. There are limited circumstances where a depreciable asset will have different Wisconsin and federal bases on the first day of the 2014 tax year . Over the five-year adjustment period, the difference in basis for regular tax purposes is $25,000 and for AMT purposes is https://accountingcoaching.online/ $35,000. The subtraction for AMT will be shown on two separate lines on Schedule MT; one line will represent the portion of the subtraction from Form 1 ($5,000) and the other the remaining amount to be accounted for AMT purposes ($2,000). This is the total amount of eligible equipment that can be deducted, and the ‘total equipment purchased’ by a business cannot exceed $2,700,000.

Could I Owe Taxes For Selling Used Business Equipment?

Basis is the amount paid for an asset plus other related costs to acquire the asset, such as sales tax, shipping, and installation, less depreciation taken. The basis will change over time and is used to figure the gain or loss upon asset disposal. Assume the same facts in Example 2, you may elect to use the straight-line method to claim a depreciation deduction of $200 (10 percent of $2,000) for the first year and $400 (20 percent of $2,000) for the second year. You purchased Tax Depreciation Section 179 Deduction and MACRS a new machine with a 5-year useful life and used it in your timber business in July, 2017. You may elect to claim $2,000 as a Section 179 deduction, assuming your income derived from your timber business plus your salary and wages are more than the deduction. A single-member limited liability company that files as a sole proprietor, a limited liability company that files as a partnership or PA S corporation may deduct the Pennsylvania capital stock/franchise tax paid.

Is the difference in basis calculated at the end of the 2013 tax year considered an asset subject to section 179 expense? It is a Wisconsin tax modification that is required to be used over five years. For new or used passenger automobiles eligible for bonus depreciation in 2021, the first-year limitation is increased by an additional $8,000, to $18,200.

Standard Mileage Rate Method

If you are an employee, you can claim a depreciation deduction for the use of your listed property in performing services as an employee only if your use is a business use. The use of your property in performing services as an employee is a business use only if both the following requirements are met. Under the simplified method, you figure the depreciation for a later 12-month year in the recovery period by multiplying the adjusted basis of your property at the beginning of the year by the applicable depreciation rate. You figure the SL depreciation rate by dividing 1 by 4.5, the number of years remaining in the recovery period. (Based on the half-year convention, you used only half a year of the recovery period in the first year.) You multiply the reduced adjusted basis ($800) by the result (22.22%).

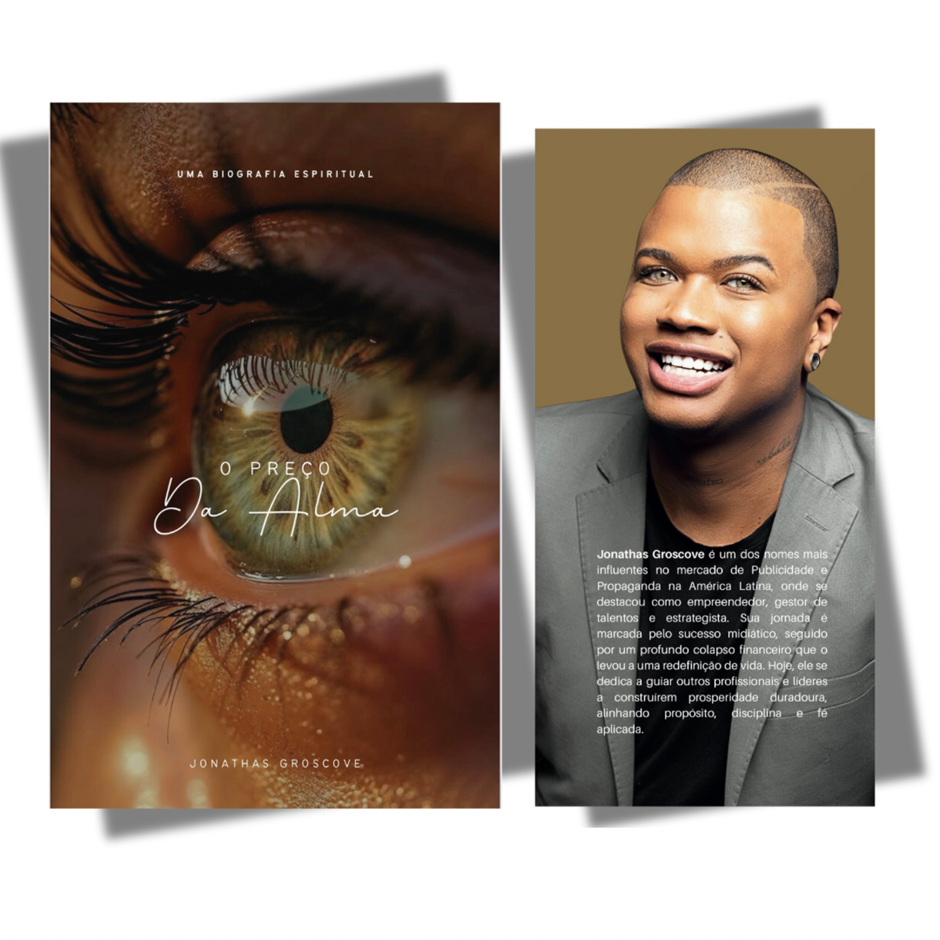

Entretenimento2 semanas ago

Entretenimento2 semanas ago

Famosos1 semana ago

Famosos1 semana ago

Famosos7 dias ago

Famosos7 dias ago

Famosos7 dias ago

Famosos7 dias ago

Famosos7 dias ago

Famosos7 dias ago

Famosos2 semanas ago

Famosos2 semanas ago

Famosos2 semanas ago

Famosos2 semanas ago

Famosos5 dias ago

Famosos5 dias ago