Negócios

Na Lead Bank Security: A Importância do Suporte Avançado e da Assessoria Jurídica

Negócios

De Russas para o Brasil: Maurício Léo transforma a Fazenda Vovô Piaba em símbolo do empreendedorismo rural digital

Negócios

Melhor Loja de Videogames em Jundiaí? Criada por Deni Geloni conheça a Game Fix

Negócios

IOX Broker, Tecnologia e Eficiência ao Seu Alcance, Ordens com Execução Automatizada

-

Entretenimento2 semanas ago

Entretenimento2 semanas agoMoto de Ouro 2025 destaca os melhores do setor em sua 26ª edição

-

Famosos2 semanas ago

Famosos2 semanas agoMelody desembarca na Coreia para gravação inédita com banda de K-pop e reforça ascensão internacional com público Asiático

-

Moda4 dias ago

Moda4 dias agoModa, diversidade e novos talentos: Max Fashion Tour desembarca em Campo Grande

-

Entretenimento2 semanas ago

Entretenimento2 semanas agoTeatro I Love PRIO celebra 2 anos como um dos grandes polos culturais do Rio

-

Famosos2 semanas ago

Famosos2 semanas agoDJ Zullu e Flamengo: uma história que ganha novo capítulo no tetra

-

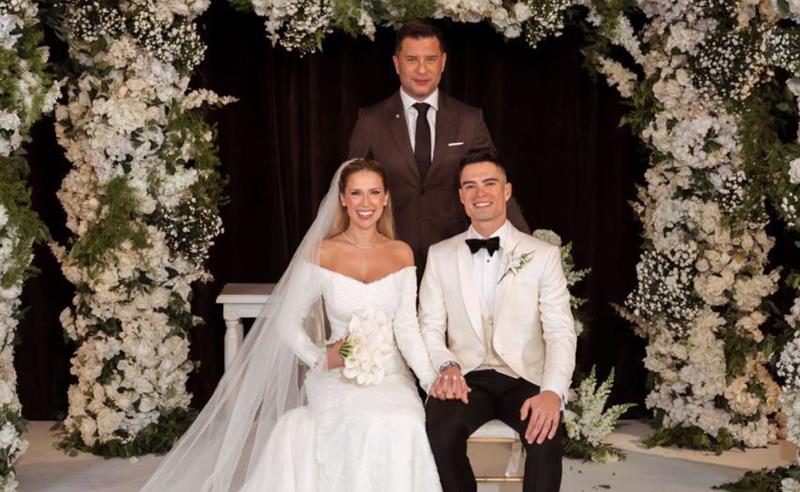

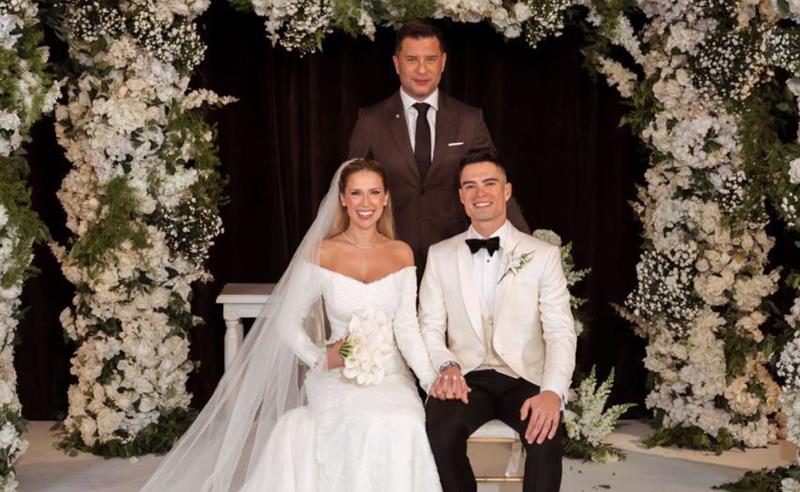

Famosos1 semana ago

Famosos1 semana agoPiloto Eric Granado se casa na capital paulista com Juliana Lopes em cerimônia clássica contemporânea organizada por Junior Donatto

-

Entretenimento1 semana ago

Entretenimento1 semana agoSérie infantil Os Chocolix de Jacqueline Shor chega ao catálogo da Netflix

-

Entretenimento1 semana ago

Entretenimento1 semana agoHugo Henrique celebra 3 anos da Roda Rico com pocket show gratuito em São Paulo